La industria aceitera, con márgenes fuertemente negativos en soja

17/03/2023

Además de la fuerte sequía y los recortes en la oferta de poroto, la capacidad de pago de la industria sigue por debajo de los precios internos de soja. Ucrania, Rusia y Brasil empujan hacia abajo los precios del maíz y la soja; ¿China hacia arriba? Por Guido D’Angelo y Emilce Terré, Bolsa de Comercio de Rosario

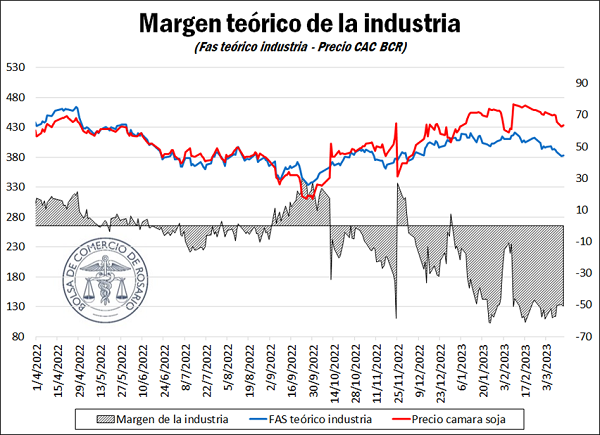

Cada día sin lluvias generalizadas en zonas productoras acrecienta la pérdida productiva en soja y hunde los márgenes del productor. Por otra parte, los precios de mercado superan con creces la capacidad de pago de la industria, poniendo un freno de mano al ritmo de negocios. En efecto, si se compara el FAS teórico BCR con los precios de la Pizarra Rosario valuados al tipo de cambio comprador BNA, desde principios de año nos encontramos con márgenes teóricos negativos para la industria procesadora de soja argentina.

Del lado de la oferta, la sequía ha recortado la producción de soja a su nivel más bajo de los últimos 23 años, dando fundamento al clima de cautela que reina en el Recinto de Operaciones de la Bolsa de Comercio de Rosario, con reducidos volúmenes operados, a contramano de lo que es la dinámica comercial habitual en el mes de marzo.

Con este contexto, al 15 de marzo se habrían comercializado cerca de 5 Mt de soja 2022/23 en Argentina. Con una estimación de producción de 27 Mt, nos acercaríamos al 19% de la producción ya comercializada. Este valor está por debajo del 26% de la producción 2021/22 vendida el año pasado, que superaba las 10,8 Mt, y más lejos del promedio de ventas de los últimos cinco años, ubicado en el 29% de la cosecha al 16 de marzo de cada año.

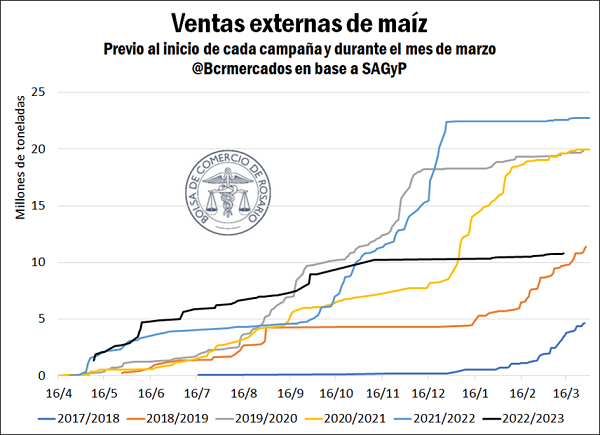

Por su parte, el maíz lleva un panorama comercial similar al de la soja. Se llevan vendidos cerca de 8,5 Mt de maíz 2022/23, el 21% de la oferta total que se espera en la campaña. Estos números están lejos de las 19 Mt que se habían negociado el año pasado, que a su vez representaban el 35% de la oferta. También distan del promedio del último lustro, en torno al 31% de la oferta vendida para esta altura del año.

La incertidumbre productiva del cereal no sólo se ve en la comercialización interna, sino también en la externa. Luego de haber comenzado la temporada con registraciones de un récord de ventas anticipadas de maíz al exterior, en los últimos cuatro meses se anotaron apenas medio millón de toneladas de maíz. Con un volumen vendido de 10,8 Mt, las ventas acumuladas para el ciclo 2022/23 (marzo 2022 – febrero 2023) siguen lejos del volumen de equilibrio, establecido en 20 Mt.

Ucrania, Rusia y Brasil empujan hacia abajo los precios del maíz y la soja… ¿China hacia arriba?

Varios factores externos explican las tendencias bajistas de precio que viene registrando tanto el maíz como en la soja, tanto en MatbaRofex como en Chicago. En términos de precios, estos dos granos gruesos suelen moverse en tendencias similares, en vista de sus características productivas y de demanda.

Si nos remontamos a finales del 2021 y principios del 2022, nos encontramos con un contexto que mostraba incertidumbre creciente en la región del Mar Negro. El recrudecimiento de las tensiones derivó a fines de febrero en la invasión de Rusia sobre territorio ucraniano. La interrupción del flujo de comercio de granos terminó por disparar fuertemente los precios de los commodities, en una región responsable de cerca de un quinto de maíz del mundo y más del 80% del aceite de girasol. Con más demanda de maíz de otros orígenes, y de aceite de soja para reemplazar el faltante de aceite de girasol, los precios mostraron su cenit en las semanas posteriores al inicio del conflicto bélico.

Entre junio y julio se negoció y comenzó a funcionar el corredor de granos del Mar Negro, un acuerdo para exportar los granos ucranianos desde los puertos, evitando conflictos con unidades militares rusas. Desde entonces, la oferta comenzó a descomprimirse para abastecer a la demanda y los precios comenzaron a mostrar bajas, como puede verse en el gráfico de medias móviles. Hoy en día, y más allá de la incertidumbre por las negociaciones, que se termine el corredor de granos del Mar Negro no parece el escenario más probable, al menos en lo que puede observarse en términos de precios.

Sin embargo, desde mediados del 2022 el tercer año Niña consecutivo comenzaba a traer problemas en la producción de maíz y soja en los tres principales jugadores de estos cultivos. Se dudaba de la producción de Estados Unidos, Brasil y Argentina, lo que marcó una tendencia alcista para los precios gruesos desde entonces, que fue limitada en su auge por la suba de tasas que comenzaba a observarse en las principales economías del mundo.

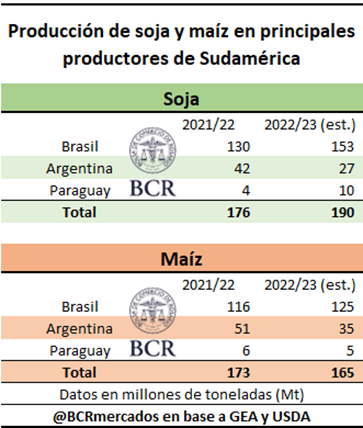

Esta tendencia hacia arriba cambió cuando, entre mediados y finales de febrero, el mercado comenzó a descontar la que espera ser la mayor cosecha de soja y maíz de la historia de Brasil. Si se considera en conjunto la producción gruesa de Argentina, Paraguay y Brasil, con datos de GEA y USDA, la producción de soja crecerá un 8% respecto al año pasado. Si bien la cosecha conjunta de maíz caería un 4%, la demanda mundial de maíz no parece mostrarse tan robusta en 2022/23 como se mostró la campaña pasada.

De esta manera, en las últimas 5 semanas las tendencias de precios parecen apuntar hacia abajo en lo que hace al maíz y la soja. En un contexto de sequía, es una situación de gran preocupación para el comercio exterior argentino. A contramano, un fuerte resurgimiento de la demanda china viene siendo en los últimos días un factor alcista para los precios de la soja, afectando positivamente también al maíz. No obstante, aún falta tiempo para confirmar si esta dinámica puede sostener los precios o devolverlos a la senda alcista en el mediano plazo.