A la fecha, la superficie sembrada con maíz es la más baja en seis años

15/10/2022

Los especialistas Guido D’Angelo y Emilce Terré, de la Bolsa de Comercio de Rosario, presentaron un análisis sobre la coyuntura donde se pone de relieve que la falta de agua impide acelerar la siembra maicera en nuestro país. Septiembre, un mes de elevadísimo ingreso de camiones con soja, con buenas perspectivas para octubre. Menos producción y temores de recesión: Wasde de octubre y panorama de precios.

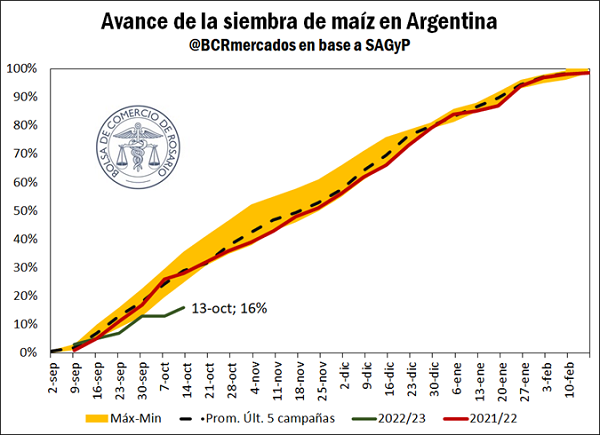

Octubre comenzó con la siembra maicera detenida en amplias zonas productivas de nuestro país. Con escasa humedad de suelos, las delegaciones de Casilda y Venado Tuerto prácticamente no avanzaron en su siembra en la primera semana de este mes, sumando algunos avances menores esta semana. Según informó la SAGyP, la siembra sigue prácticamente parada en la provincia de Buenos Aires y un muy lento avance en Córdoba.

En tanto persistan la falta de lluvia y el azote de las heladas, el avance de siembra de maíz seguirá atrasado en relación con sus promedios históricos. Consecuentemente, actualmente nos ubicamos con un ritmo de siembra similar al de la campaña 2016/17, consolidando el menor ritmo relativo de siembra en seis años. Es también el menor ritmo de siembra en términos absolutos desde el año comercial 2015/16, con 1,6 Mha desde el inicio de la plantación, frente a 2,8 Mha esta misma semana del año pasado.

Pronósticos.

La escasa humedad de suelos está afectando hasta los establecimientos que cuentan con riego, según informó la Guía Estratégica para el Agro (GEA – BCR) en su último informe semanal. De esta manera, la campaña 2022/23 tendría apenas un 10% de superficie de maíz temprano en la zona núcleo de producción, dejando lo restante cómo maíz tardío, lo que representaría la menor siembra de maíz temprano en una década.

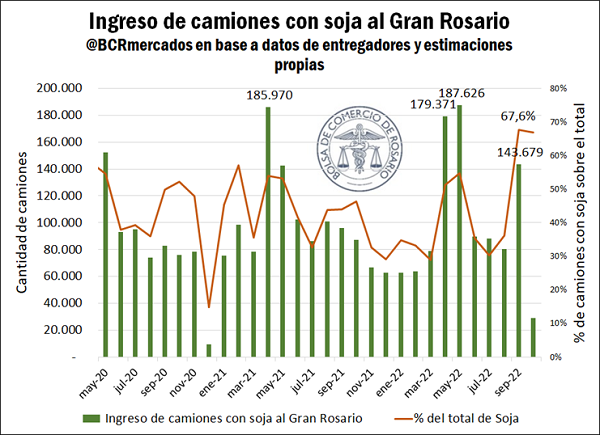

A lo largo del mes pasado el Programa de Incremento Exportador (PIE) apuntaló fuertemente la comercialización de soja. Esto impactó de lleno en la logística, con un incremento del 78% en el ingreso de camiones con soja al Gran Rosario en septiembre respecto a agosto. Más de 140.000 camiones descargaron en las diversas terminales del Up River sólo el mes pasado, un volumen de transporte completamente inusual para un mes de septiembre, de niveles comparables a abril y mayo, cuando la soja se encuentra en plena cosecha en nuestro país.

No conforme con ello, el pasado septiembre casi el 68% de los camiones que ingresaron al Gran Rosario lo hicieron transportando soja, prácticamente dominando la logística del último mes. En esta línea, los primeros diez días de octubre nos encuentran con cerca de 29.000 camiones de soja ya ingresados a las terminales e industrias del Up River, más de un 9% por encima del mismo mes del año pasado. Este dato toma aún más peso si consideramos que la campaña actual de soja abarca una producción de 42 Mt, un 6% por debajo de la campaña pasada.

Producción, recesión y precios.

Se esperaban leves alzas en las proyecciones de producción de soja de Estados Unidos. Sin embargo, el Informe de Oferta y Demanda Mundial de Productos Agrícolas (WASDE) de octubre recortó la producción casi en 1%. Las sequías hicieron su efecto, ya que este recorte se explica en menores rindes para la soja estadounidense. Esto se da al unísono de repuntes en las compras por parte de China y caídas de stocks en Estados Unidos. Si bien las producciones de soja de nuestro país y de Brasil crecen y aspiran a incrementar la competencia con el poroto norteamericano, el recorte productivo de la soja en un contexto de demanda creciente pesa y dio soporte a los precios en la semana.

De cualquier manera, y para pensar potenciales factores bajistas de corto plazo para la soja, indudablemente la presión estacional de la cosecha estadounidense puede llevar a jornadas con bajas de precios, como algunas que se observaron esta semana. Al mismo tiempo, las crecientes posibilidades de que se profundice la desaceleración económica mundial debilitan la demanda y el interés de los fondos de inversión en commodities, llevando a cierres de posiciones, con su consecuente impacto bajista sobre los precios.

En este marco, la potencial recesión en Estados Unidos afecta especialmente al maíz norteamericano. Como fue destacado en una edición anterior de este Informativo Semanal, este cereal es consumido en más de un 80% en el interior de la potencia norteamericana, ya sea para producción de etanol, consumo forrajero o alimentación humana. El menor ritmo de crecimiento económico de Estados Unidos lleva a recortes en este consumo interno de maíz, que llegaría a mínimos desde la campaña 2015/16, de confirmarse estas proyecciones.

Recortes.

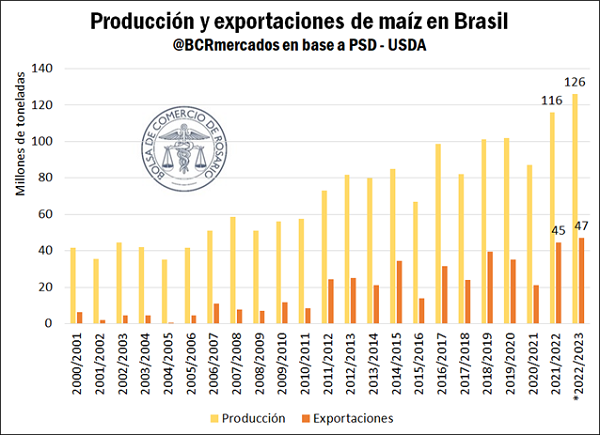

No obstante, la sequía trajo consigo recortes en la producción del maíz estadounidense, según informó el USDA. Al ser la caída productiva de menor magnitud que la reducción del consumo, los stocks finales se recortaron en el último WASDE, lo que nos lleva a presiones alcistas para este cultivo. Sin embargo, existe otro factor que puede impactar de manera potencialmente bajista para los precios: Brasil se encaminaría hacia la mejor cosecha de maíz de su historia.

Con este contexto, los futuros de maíz diciembre de Matba-Rofex pasaron de US$ 256/t en la última jornada de la semana pasada hasta llegar a US$ 262 este jueves, mientras la soja noviembre sube US$ 3/t en la semana, superando los US$ 395/t el jueves. Al compás de ello, los futuros de Chicago subieron en la semana en torno a US$ 10/t para la soja y US$ 4/t para el maíz, cerrando el jueves en torno a los US$ 512/t y US$ 275/t, respectivamente.