El área sembrada con trigo es la más baja desde la campaña 2015/16

14/07/2023

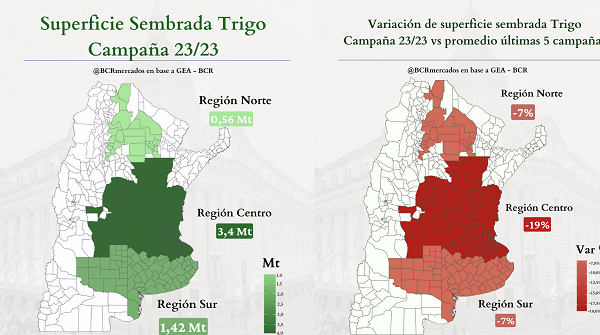

La caída más significativa se registra en la Región Centro, con un 13% respecto al año anterior y una pérdida del 19% en relación al promedio de los últimos 5 años.

Esta semana, GEA-BCR ha ajustado la proyección del área sembrada con trigo por la escasez de humedad, especialmente en Córdoba, previendo para la nueva campaña 2023/24 una cobertura de 5,4 millones de hectáreas, la más baja desde el ciclo 2015/16 y un 9% por detrás del año anterior.

La caída más significativa se registra en la Región Centro, con un 13% respecto al año anterior y una pérdida del 19% en relación al promedio de los últimos 5 años. Allí la intención de siembra es de 3,43 millones de hectáreas en la nueva campaña, nuevamente, la superficie más baja desde la campaña 2015/16 cuando se sembraron 2,37 M ha, y casi un millón de hectáreas por detrás del máximo relativo de las 4,75 M ha sembradas en la 2021/22. En el caso de la Región Norte, el área de intención cede un 7% en relación al promedio del último lustro, aunque aumenta un 4% interanual, para cubrir 0,56 M ha. Finalmente, la Región Sur (desde el centro de la provincia de Buenos Aires hacia el sur) se dispondría a sembrar 1,42 M ha, un 7% por detrás del promedio de los últimos 5 años y un 2% por debajo de lo implantado en la 2022/23.

Asumiendo un rinde tendencial, las siembras proyectadas para la nueva campaña permiten pensar en una cosecha 2023/25 en torno a los 15,6 millones de toneladas. A diferencia de lo que sucede con el área sembrada, la producción sí mejora respecto al año previo gracias a la recuperación de los rindes desde el mínimo que tocaron con la sequía. De cualquier modo, exceptuando los 11,5 Mt obtenidos en la 2022/23, la perspectiva para el nuevo ciclo resulta la más baja desde el año 2016.

En base a esta previsión de oferta, se estima un consumo interno de trigo de 6,9 millones de toneladas, entre molinos, balanceados, semillas y otros; en tanto que las exportaciones del grano podrían sumar entre diciembre de 2023 y noviembre de 2024 un total de 9,5 millones de toneladas. Si a ello se le adiciona la previsión de exportaciones de harina de trigo, puede proyectarse un valor de exportaciones de productos del complejo de trigo del orden de los 2.900 millones de dólares, un 70% por encima de los dólares ingresados por el complejo en la campaña precedente, pero un 40% por detrás del récord conseguido en la 2021/22.

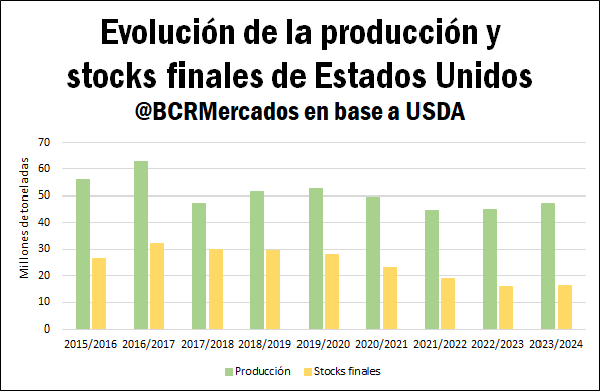

Las expectativas de producción a nivel internacional (y con ello, los precios) también se renovaron esta semana con la publicación del informe mensual de Estimaciones de Oferta y Demanda Agrícola Mundial (WASDE, por sus siglas en inglés), por parte del Departamento de Agricultura de los Estados Unidos (USDA). Para el trigo, el organismo incrementó la proyección de oferta y stocks para EEUU en la campaña comercial 2023/24, previendo una producción americana de 47,3 Mt, gracias a la combinación de mayor superficie cosechada y mejores rendimientos. Por su parte, las existencias finales 2023/24 se prevén por encima del mes pasado, en 16,1 Mt.

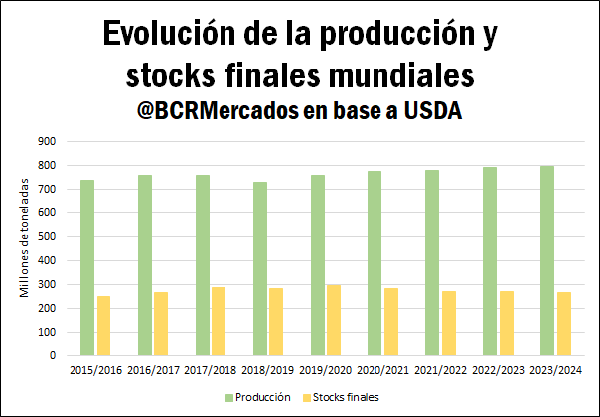

En cuanto a las estimaciones para la campaña 2022/23 a nivel mundial, el USDA aumentó la producción y los stocks finales, debido a mayores cosechas en Australia y Ucrania. A su vez, se prevé un ligero aumento del consumo mundial debido al incremento del consumo en alimentos, semillas e industria, y del uso residual y en forraje.

Por su parte, para la campaña 2023/24, se observa una reducción de la producción, un aumento del consumo, menores exportaciones y menores stocks en comparación con las estimaciones del mes pasado. La estimación de la producción de trigo hecha por el USDA es de 796,7 Mt, por debajo de la estimación del mes anterior, debido principalmente a una reducción en la Unión Europea, Argentina y Canadá, mientras que se incrementó la demanda fundamentalmente por más consumo esperado de China y los países del norte de África. También se prevé un descenso del comercio mundial, aunque sigue siendo récord, ya que las menores exportaciones de Argentina y Canadá compensan ampliamente las mayores exportaciones de Rusia y Australia. En cuanto a los stocks, como consecuencia de la reducción en el comercio mundial y el aumento del consumo, los mismos se redujeron hasta 266,5 Mt, alcanzando su mínimo desde la campaña 2015/16.

Para Argentina, específicamente, el USDA revisó sus estimaciones y redujo la producción en 2,0 Mt, llevándola a 17,5 Mt para la campaña 2023/24. Estos números, sin embargo, aún exceden las expectativas locales a la fecha, tal como se comentó al inicio.

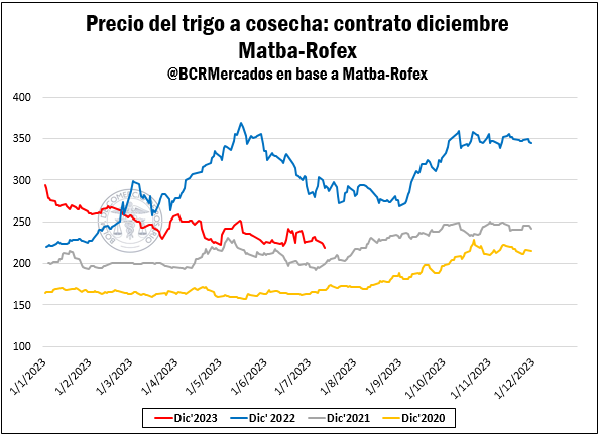

Finalmente, con relación al impacto en los mercados, el aumento en las previsiones de producción y stocks del USDA superó las expectativas de los operadores, dando lugar a un desplome de los precios. Adicionalmente, la gran competitividad del cereal en Rusia ha generado presión adicional en los precios durante la última semana, ya que se espera que la producción del país alcance un récord de 92,0 Mt, consolidándose como el mayor exportador de trigo a nivel mundial. Estos acontecimientos influenciaron los precios locales, que mostraron una tendencia bajista durante la semana, como se observa en el siguiente gráfico. Aunque los precios de los contratos a diciembre están por debajo de los observados a cosecha para la misma altura del 2022, aún superan los futuros diciembre 2020 y 2021.

Fuente: Bolsa de Comercio de Rosario