Los intereses de las Leliq equivalen a 5 millones de jubilaciones mínimas por mes

12/11/2021

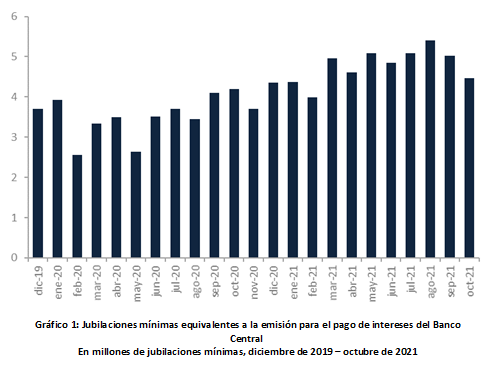

Un informe del Instituto de Investigaciones Económicas asegura que en el tercer trimestre de este año la emisión monetaria por pago de intereses de deuda del Banco Central equivale a pagar cinco millones de jubilaciones mínimas por mes.

Un trabajo dado a conocer por el Instituto de Investigaciones Económicas de la Bolsa de Comercio de Córdoba da cuenta que la emisión se destina a financiar déficit fiscal originado en pago de intereses de Leliq, y que el aumento sostenido de esa deuda y la emisión monetaria incrementan las expectativas de inflación e impactan en el dólar libre.

“Ya se sabe que al calor de las campañas electorales se hacen muchas promesas. En julio del 2019, el entonces candidato Alberto Fernández, prometió que si era electo aumentaría las jubilaciones 20%, costo que cubriría al “dejar de pagar los intereses de Leliq”, sentenció.

En el tercer trimestre de este año la emisión para el pago de intereses del Banco Central (BCRA) alcanzó el valor de 5 millones de jubilaciones mínimas por mes (que son de $25.922). Si la estimación se hace desde la asunción del Gobierno, el acumulado abarca 95 millones de jubilaciones mínimas.

Gráfico 1: Jubilaciones mínimas equivalentes a la emisión para el pago de intereses del Banco Central

En millones de jubilaciones mínimas, diciembre de 2019 – octubre de 2021

Fuente: IIE sobre la base de ANSES y BCRA.

Emisión.

Esta emisión monetaria se encuentra destinada a financiar déficit fiscal, no originado en más gasto por jubilaciones, sino en más gasto por intereses de deuda del BCRA.

La política monetaria en Argentina es altamente dependiente de las cuentas del sector público. Cada vez que el BCRA imprime pesos para cubrir al Tesoro aumenta la base monetaria. Desde diciembre de 2019 la emisión monetaria con ese fin superó los $3,2 billones, lo que explica por qué, aún con controles de precios y tipo de cambio oficial intervenido, los niveles de inflación actuales superan el 50% anual.

Para evitar que semejante expansión monetaria tenga un impacto inflacionario aún mayor, el BCRA retira parte de ese excedente de pesos endeudándose con los bancos, los que compran LELIQ y Pases, pagando un interés que oscila entre 32% y 38% anual, por debajo de la inflación.

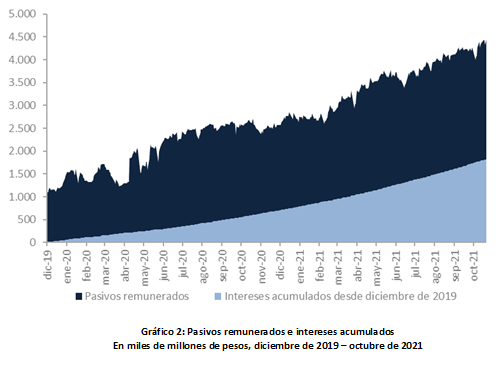

Por un lado el financiamiento monetario del déficit fiscal expande la base monetaria y, por el otro, las LELIQ y Pases la contraen. Los bancos le prestan al BCRA retirando de esa forma “base monetaria” de circulación; desde diciembre de 2019 a la fecha esos pasivos de la autoridad monetaria con las entidades se multiplicaron por más de cuatro.

.

Gráfico 2: Pasivos remunerados e intereses acumulados

En miles de millones de pesos, diciembre de 2019 – octubre de 2021

Fuente: IIE sobre la base de BCRA.

Intereses.

Un problema adicional es que el BCRA también emite dinero para pagar los intereses de esa deuda, con lo que tiende a absorber con aún más LELIQ y Pases. En lo que va de este año la emisión por pago de intereses ya supera el billón de pesos e iguala al billón emitido para financiar el déficit fiscal acumulado a octubre.

Con esto, cuatro de cada 10 pesos del stock de deuda remunerada del Central corresponde a intereses acumulados desde finales de 2019.

Como la deuda remunerada del Central en algún momento se debe pagar y como no hay perspectivas de mejoras claras en el frente fiscal, su aumento sin pausa mantiene elevadas las expectativas de inflación.

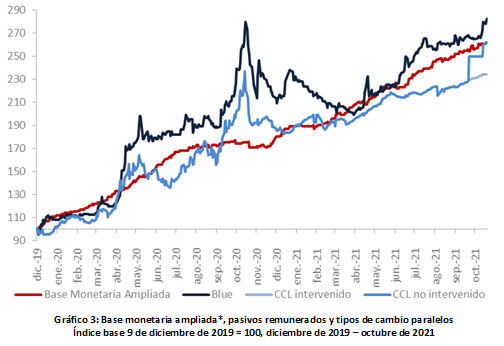

Esto deriva en que se observe una elevada correlación entre la base monetaria ampliada (base monetaria más stock de pasivos remunerados del Central) y los tipos de cambio libres. Desde que asumió el Gobierno a la actualidad, tanto la base monetaria ampliada como el dólar CCL no intervenido crecieron 162%, mientras el dólar blue lo hizo en 182% .

Gráfico 3: Base monetaria ampliada*, pasivos remunerados y tipos de cambio paralelos

Índice base 9 de diciembre de 2019 = 100, diciembre de 2019 – octubre de 2021

Nota: * base monetaria y pasivos remunerados. Fuente: IIE sobre la base de Ámbito Financiero, BCRA y Rava Bursátil.

Síntesis.

En un contexto de muy baja confianza en el peso, absorber emisión monetaria con Leliq y Pases equivale a moderar la inflación presente a cambio de más inflación en el futuro. Para reducir las expectativas inflacionarias debiera plantearse un sendero creíble de reducción del déficit fiscal, con menos financiamiento con emisión hacia el Tesoro, y de convergencia hacia la independencia del Banco Central.

Como no hay perspectivas de avanzar con medidas que ayuden a corregir el descalabro fiscal y monetario, la base monetaria ampliada continuará presionando al alza los tipos de cambio libres y la brecha cambiaria, lo que, combinado con una posición de reservas del Banco Central cada vez más débil, hace muy probable una devaluación del tipo de cambio oficial, que se trasladará a una mayor inflación en 2022.